C'est quoi ?

Le Crédit Impot Innovation (CII) est un dispositif mis en place par l’État depuis début 2013.

L’objectif du CII est de combler le vide existant entre la phase de R&D et la phase de commercialisation. L’idée est de considérer et prendre en compte ici les dépenses de prototypage.

De façon pratico-pratique, le Crédit Impôt Innovation peut être considéré comme un sous-ensemble du Crédit Impôt Recherche avec des mécanismes semblables.

Ainsi, une part importante des frais engagés en prototypage peut être déduite de l’impôt sur les sociétés (IS) :

20% des dépenses de développement.

Il est plafonné à 80 000 EUR par an.

Les frais engagés peuvent correspondre aux salaires du personnel mis à contribution sur le projet, bien entendu au prorata du temps passé sur ledit projet. Ils correspondent également aux dépenses de veille technologique, de dépôt de brevet, mais aussi d’amortissement de matériels utilisés pour la conception, le prototypage et le développement.

Exemple :

L’entreprise ZYX a lancé un projet de développement l’année passée sur lequel ont travaillé 1 ingénieur et 2 techniciens. Ce projet les a occupés pour la moitié de leur temps environ, soit 800h chacun. De plus, ils ont utilisé des outillages spécifiques sur une partie de ce temps pour la conception d’un prototype.

Ainsi les frais engagés ne peuvent correspondre qu’au temps réellement passé sur le projet, soit 800h par personne et en fonction de leur salaire. On considère également le temps passé sur les outillages en fonction de l’amortissement et de la représentation de la part de R&D effectuée sur ceux-ci.

Attention :

les factures de prestataires externes ne peuvent être prises en compte, sauf, et seulement si, ils disposent d’un agrément CII.

Les factures provenant d’organismes publics sont, elles, prises en considérations dans les frais engagés.

Pour qui ?

Le Crédit d’Impôt Innovation est uniquement réservé aux entreprises qui répondent à la définition des PME au sens communautaire, à savoir :

- Une entreprise de moins de 250 personnes.

- Un Chiffre d’affaires < 50M€ ou total du bilan annuel <43M€.

Toutes entreprises (industrielles, commerciales, agricoles) soumises à l’impôt sur les sociétés OU à l’impôt sur le revenu (IR), dans la catégorie des bénéfices industriels et commerciaux (BIC).

Toutes entreprises avec une activité de Recherche et de Développement. Il s’agit d’entreprises réalisant des travaux systématiques de création en vue :

- D’accroître la somme des connaissances, y compris la connaissance de l’homme, de la culture et de la société.

- D’utiliser cette somme de connaissances pour de nouvelles applications.

Trois grandes catégories de R&D sont dénombrées selon l’activité :

- Activité de recherche fondamentale :

Elle concerne des travaux expérimentaux et/ou théoriques entrepris principalement en d’acquérir de nouvelles connaissances.

- Activité de recherche appliquée ou industrielle :

Il s’agit ici d’une activité planifiée visant à obtenir de nouvelles connaissances avec comme objectif la mise au point de nouveaux produits, procédés ou services (ou améliorer notablement ceux existants).

- Activité de développement expérimental :

Elle consiste en des travaux systémiques fondés sur des connaissances existantes. Elle concerne également la réalisation de prototypes ou d’installations pilotes.

Am I eligible ?? Et moi dans tout ça ??

Un projet innovant est relatif à la réalisation d’opérations de conception de prototypes ou d’installations pilotes de nouveaux produits.

Au niveau du CII, un nouveau produit est défini comme :

- Un produit qui n’est pas encore mis à disposition sur le marché.

- Un produit qui se distingue de ceux existants ou précédents par des performances supérieures sur le plan :

- Un produit qui se distingue de ceux existants ou précédents par des performances supérieures sur le plan :

- Technique.

- De l’éco-conception.

- De l’ergonomie.

- De ses fonctionnalités.

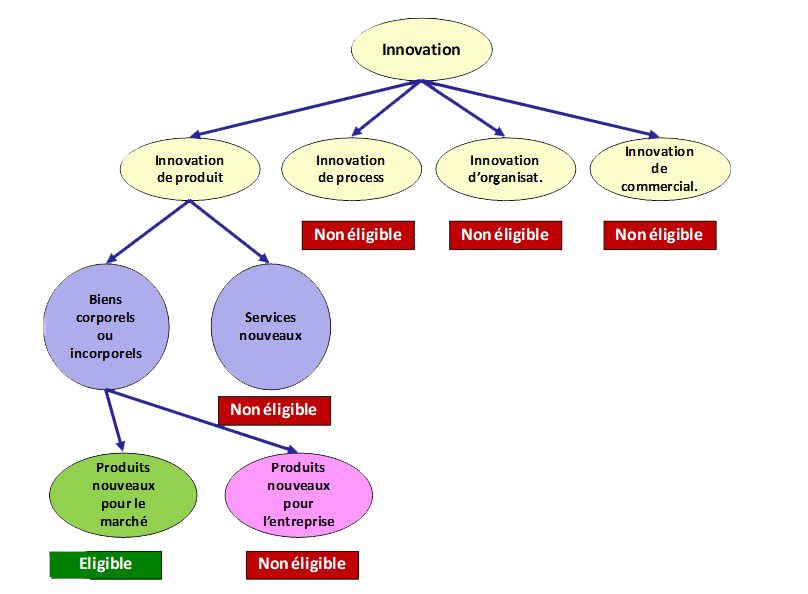

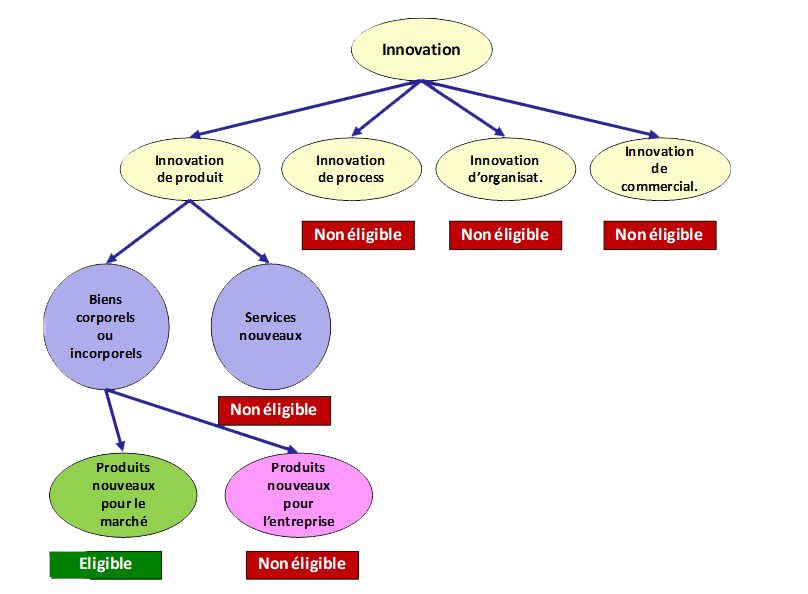

Ainsi l’éligibilité d’un projet au CII ne concernera que les innovations de produits.

Vous avez dit performances supérieures ?

- Sur le plan technique :

Il s’agit d’une amélioration sensible des caractéristiques non fonctionnelles (fiabilité, précision, temps de réponse, vitesse, débit, poids, etc).

- Sur le plan de l’éco-conception :

L’éco-conception est une approche globale prenant en compte les impacts environnementaux ou bien l’impact sur la santé humaine dans la conception et le développement du produit et tout au long de son cycle de vie.

- Sur le plan de l’ergonomie :

L’ergonomie est définie comme l’étude des relations entre l’homme et son environnement de travail. Ces relations représentent les lignes directrices de la conception de produit.

Parmi les champs de l’ergonomie, le CII prend en compte les problématiques liées à :

- Ergonomie physique :

Elle correspond au lien entre les caractéristiques physique, physiologiques et l’activité des individus. Ici, la problématique considérée est l’adaptation de l’outil aux caractéristiques physiologiques et morphologiques.

- Ergonomie cognitive :

Elle regroupe les processus mentaux et cognitifs influant sur l’interaction hommes-éléments systèmes, notamment l’interaction homme-machine. La problématique est l’adaptation des outils au fonctionnement cognitif des utilisateurs.

Attention :

la supériorité des performances sur le plan de l’ergonomie s’entendra du point de vue du produit et non du point de vue des conditions de réalisation de ce produit.

- Sur le plan des fonctionnalités :

Les performances se caractérisent ici par l’ajout d’une ou plusieurs nouvelles fonctionnalités ou bien par l’amélioration sensible des fonctionnalités qui existent sur le marché.

Vous avez dit prototypes et installations pilotes ?

Un prototype est un modèle original qui possède les caractéristiques de fonctionnement ainsi que

les qualités techniques du nouveau produit. Il ne présente pas nécessairement la forme ou l’aspect final, mais il permet de mettre en évidence qu’il possède des performances supérieures ; et aussi qu’il répond à un besoin technique.

Une installation pilote est constituée d’un ensemble d’équipements ou de dispositifs permettant

de démontrer, à une échelle ou dans un environnement proche de la réalité, que le nouveau produit revêt bien des performances supérieures et répond également à un besoin technique.

I am NOT eligible ?? Pourquoi ça ??

Les activités suivantes ne sont PAS éligibles au Crédit d’Impôt Innovation :

- Études pour adapter les produits aux changements de style ou de mode.

- Activités d’enseignement et de formation.

- Services d’information scientifique et technique.

- Mises au point de matériels et d’outillages nécessaires à la production en série.

- Etude de marché.

- Achats de produits concurrents du nouveau produit.

- Activité de design répondant à un simple changement d’apparence.

Comment ça marche ?

Vis-à-vis de l’administration fiscale ?

Il suffit d’indiquer les montants lors de la déclaration d’impôt sur le Cerfa correspondant. Le Processus est auto-déclaratif.

Attention :

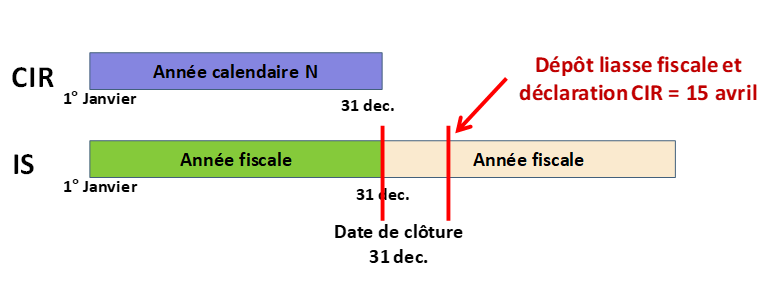

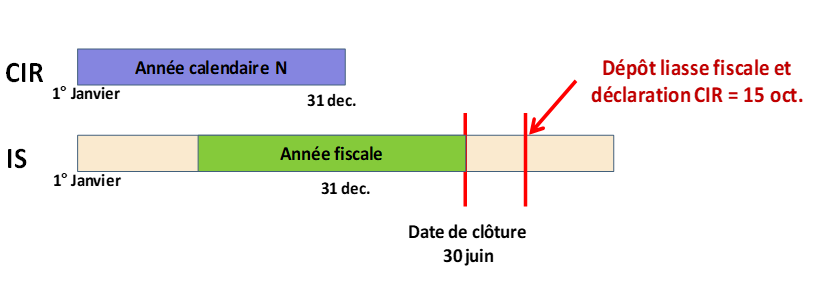

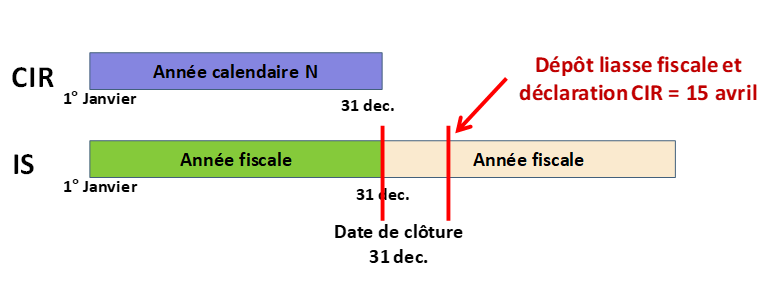

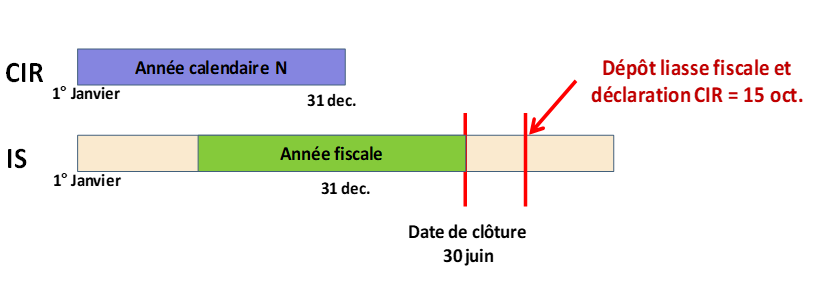

La déclaration d’un CII est toujours sur une année calendaire, du 1er janvier au 31 décembre.

Exemple :

Dans le cas d’une entreprise clôturant au 31/12 :

Pour une entreprise clôturant au 30/06 :

Vis-à-vis de LEDCITEC ?

Réalisation d’un dossier complet dans une démarche all-inclusive.

Contrôle fiscal ?

Le CII peut faire l’objet d’un contrôle fiscal a posteriori, bien que non systématique, il devient très régulier et en forte augmentation.

Il résulte soit :

- D’un contrôle spécifique du CII.

- Lors d’un contrôle fiscal général.

Il s’agit ici du premier niveau de contrôle qui ne concerne que la partie valorisation : montant déclaré et cohérence.

Ensuite, l’administration fiscale envoie le dossier au ministère de la recherche qui nomme un expert scientifique pour juger de l’éligibilité des projets.

Quels documents dois-je fournir dans ce cas ?

- Présentation de l'entreprise.

- Dossier technique complet des travaux de prototypes réalisés.

- Relevé d’heures du personnel.

- Qualification du personnel (pas de conditions de diplômes pour un CII).

- Justificatifs des dépenses internes.

- Justificatifs des dépenses externes.

- Copie des agréments des organismes privés.

L'accompagnement par Ledcitec

Avec LEDCITEC le dossier CIR réalisé contient tous les éléments nécessaires :

- Présentation de l’entreprise.

- Dossier technique présentant les travaux de R&D.

- Calculs des dépenses.

- Copie des pièces justificatives.

LEDCITEC vous accompagne au cours de toute la procédure, jusqu’à l’obtention, et même en cas de contrôle, nous défendons nos dossiers.

- Audit

La première phase comprend un audit gratuit de vos projets : leur éligibilité, ainsi que la pertinence de déposer ou non un CIR pour l’entreprise et/ou pour LEDCITEC. À la suite de cet audit une proposition d’accompagnement pourra être envoyée.

- Récupération des éléments fiscaux

La deuxième étape concerne la réalisation du dossier de valorisation. Tous les éléments nécessaires sont regroupés. Un cerfa pré-rempli est également joint à ce dossier, l’entreprise devra le transmettre à son expert-comptable pour le joindre à sa liasse fiscale.

- Réalisation du dossier technique

Les éléments techniques sont discutés au cours de cette étape. De nombreux échanges avec l’entreprise sont nécessaires afin de

constituer un dossier le plus précis possible sur le plan technique et le volume de travail qui a été réalisé.

- Remise du dossier

Un classeur est remis à l’entreprise comprenant l’intégralité du dossier.

- Validation par les impôts

En cas de demande de remboursement, l’administration fiscale dispose d’un délai de 6 mois pour répondre et le verser.

- Demande de documents ?

Si le montant du CIR n’est pas immédiatement validé, l’administration fiscale peut faire un appel à documents. LEDCITEC rédige ainsi une réponse que l’entreprise renvoie à son centre des impôts. Si un contrôle fiscal ou d’autres échanges se produisent, LEDCITEC accompagne l’entreprise dans chacun d’eux jusqu’à ce que le CIR soit validé par les impôts.

- Et si ?

Et si jamais ? Si jamais malgré tout ce travail, l’administration fiscale décide de ne pas valider le CIR ? Dans ce cas, LEDCITEC s’engage à rembourser le montant de sa prestation à l’entreprise.

Pour quoi ?

Le CIR est un crédit d’impôt et vient en ce sens. Un remboursement peut être demandé auprès du Service Impôts Entreprises (SIE), il est immédiat pour :

- Les entreprises nouvelles, JEI.

- Les entreprises ayant fait l’objet d’une procédure juridique.

- Les PME au sens communautaire.